这篇文章教你怎么快速掌握可转债买卖

时间: 2021-08-04 20:27:43 | 作者:园园聊可转债 | 来源: 喜蛋文章网 | 编辑: admin | 阅读: 119次

- 2023-11-24 14:00:50能不能用名人的名字写出一篇文章呢

- 2023-11-21 18:01:20哪些因素可能会影响论文文章的含金量

- 2023-10-24 11:00:00求一篇文章,到处都搜不到

- 2023-10-15 09:00:37有没有赞颂母爱或者父爱的名家短篇小说(文章)

- 2023-10-13 12:02:31女朋友让写一篇赞美她的文章该怎么写

- 2023-10-08 13:01:36鲁迅的文章原来是写给谁看的

- 2023-10-05 21:01:34《团长》里龙文章为了给孟烦了他爹搬书导致机动缓慢,最后还因此牺牲了整个红色小队,值吗

- 2023-10-03 21:01:27有没有详细记载包括美国在内一些大殖民地独立战争始末的文章或纪录片

- 2023-09-30 21:01:11请问大神可以帮我写一篇讽刺学生会的文章吗,学生会不把老师放在眼里,检查学生的仪容仪表也看他们的脸色。

- 2023-08-29 22:01:19有哪些适合女生朗诵的古文或者与传统文化有关的现代诗歌或文章

本文4000+字花了一个月辛辛苦苦整理的文字分成理论篇和实操篇分享给你文末还准备了超级彩蛋哦!本文将要耗费30-40分钟思考和做笔记如果你时间比较紧张建议你先收藏起来慢慢看为了让更多的人了解和受益,请点赞置顶,你的善意,大家会感谢,我也看得到。

目录

一、理论篇

(1)可转债是什么?(2)巴菲特为什么最喜欢它?(3)为什么100%保本?(4)为什么收益上不封顶?二、实战篇

(1)如何打新债 a. 如何申购? b.如何卖?(2)怎么买卖已上市可转债 a.何时买? b.何时卖?一、理论篇1.可转债是什么?

可转债也称可转债债券,是债券持有人按照发行时约定的价格将债券转换成公司的普通股票的债券。通俗点说,本质是一种债券,是借给公司的钱,借债还钱,每年给利息。但是可转债可以将债券转换成为公司的股票,正是因为多了这个期权,它可以随着正股价格上涨,决定着它的收益颇丰。

2. 巴菲特为什么最喜欢它?很多人只知道他投资股票独具慧眼,很有一套,其实巴菲特更偏爱攻守兼备的可转债。2002年巴菲特宣布投资level3公司的可转债1亿美元。该公司在2000年达到最高峰130美元每股,因为公司大量扩张,到2002年,公司欠下债务60亿美元,再加上互联网泡沫的破灭,此时股价只有5美元每股,从130元降到5元,几乎跌到底了。很多人担心公司会倒闭,不过股神仔细研究了level3公司的可转债价格,面值1元的可转债已经随股价跌到了18美分左右,即使不考虑转股,当成普通债券持有到期,年化收益率也高达25%-45%。2002年消息宣布当天,股价暴涨60%,到了2003年,债券的价格已经涨到73美分,短短一两年时间,这个投资年化收益率高达180%。

3.为什么说可转债100%保底呢?所有的可转债都会在合同上写明,你持有我公司的可转债,相当于我向你借了5年或者6年的钱,每年都会给你一定的利息,到期后我会100%把本金还给你。目前为止,还没有出现公司违约的情况,现在没有,并不代表未来没有,但是可以肯定的是可转债的风险是很低的。中国是很爱护国内的投资者,生怕受一点委屈,更怕被那些黑心的市场大鳄吃的尸骨无存,所以对发行可转债的公司设立很多近乎变态严苛的条件,比如说要有担保公司啊,资质条件好啊,近三年的ROE要在10%以上等等,审批程序啦,非常严格。有多么严格呢?像中国的A股公司有3000多家,但是总共能批下可转债的公司有多少家呢?只有200多家!

4、收益为什么上不封顶?每个投资者的梦想,就是如果时间能够确定,最低点确定,最高点确定,那就是完美了,每个人将都会是股神。可惜世上没有如此完美的股票,但是可喜的是,可转债就是最接近完美的股票。为什么上市公司愿意把这么大的利润让给投资者呢?他们难道不吃亏吗?答案是只有如此,他们的利益才能具体化。

可转债每年会以0.5%到2%的利息给可转债持有者,同时附送一张认购期权,意思是只要在转股期内可以转换成该公司的股票。

最大的猫腻就在这里!中国的股市从成立之初到现在为止,都是上市公司圈钱的机器,如果这个字眼让大家不舒服,可以换成融资,也许看的会舒服些。虽然可转债公司已经用超低的利息接到了钱,但是他们连本金和利息都不想还,只想促使可转债持有者转股,这样就可以一分钱都不用还了。

那么怎么才能促使转股呢?只要连续发布利好消息,公布公司的业绩有很大改善,大幅下调转股价,随便有什么办法,一定要让股价多次冲上转股价的130%,幅度越高越好,次数越多越好,这样上市公司可以一分钱都不用还。在上市公司的字典里,根本就没有还钱两个字,用著名相声演员郭德纲的话说:您是转股呢?还是转股——呢?还是转——股——呢——?所以正是因为可转债发行公司这不要脸的心思,给我们投资者有利可图。

二、实操篇实操内容主要分为打新债和上市可转债的买卖,真是干货啊,相信目前你看到的还没有我这么无私奉献的干货。强烈建议收藏留着以后慢慢学习!1、打新债什么是打新债?

可转债在刚发行的时候,价格比较低,一般就是100元一张,这时候投资者申购新发行的可转债叫做打新债。申购时候会通过抽签的方式选择出可以购买可转债的投资者,抽中叫做中签,中签的投资者以100元的价格买入,所需的费用很少,之后在上市当天以高价卖出,获得较高的收益,几乎不会出现亏损。打新债对于很多人还是新鲜事物,证监会在2021年9月8号调整可转债申购的方式,由资金申购改为信用申购。说通俗点,就是以前投资者账号上有余额才能申购,现在是中签后缴付资金就可以,这对我们普通的投资者是天大的一个利好。因为即使我们没有一分钱我也可以申购可转债,中签后我才交钱,没有资金的压力。

打新债跟打新股一样,投资者购买上市公司首次发行的可转债。一般券商的APP都会有,最高限额100万,中1签是1手,1手是10张,1000元的面值。不用担心你中了100万怎么办,因为不可能,能中一手就不错了,所以申购时候直接满格申购就可以。以华泰证券App为例,其中有打新神器,几乎市面上的券商App都有,所以随便用哪个都可以。步骤一:顶格申购

步骤二:等待中签消息在第二个交易日会通知你是否会中签,如果中签了1手,就上交1000块钱,两手就交2000元。步骤三:上市当天卖出因为这三只可转债刚出来的,还没上市,等上市当天就卖掉。根据8月份、9月份新债收益率来看,当天卖出可以赚15%左右。目前来看,因为越来越多的人打新债,僧多肉少,申购的中签的几率对比去年要小一些,而且破发的概率对比去年有所提高。但是收益很可观,1000块钱可以赚200左右,相当于白捡钱。

2、上市可转债买卖(精华内容,一定要收藏起来)可转债最适合真正的价值投资者,不用盯盘,不用分析技术,到点买入,到点卖出,稳坐钓鱼台,有上市公司为你打工。

什么是真正的价值投资者?不是在最底部买入,也不是在最高处卖出,而是在我们觉得合适的价格坚持买入,不受外界因素影响。可转债更是如此,最适合的就是价值投资者!更加幸运的是,中国可转债更有中国特色的优势:1、有保底,面值、到期、回售三重保底;2、保底和大概率价值非常非常好计算,比巴菲特的几千份年报要简单得多。不幸的也有两点:1、要和价值投资者一样接受漫长而残酷的考验;2、你没有烟花寂寞,但肯定和价值投资者一样寂寞。

可转债的三条安全线是国内最专业的可转债团队安道全老师总结出来面世的,这套策略掌握了基本就掌握可转债的买卖,离实现财富自由就不远了,甩开市场的韭菜是分分钟钟的事情,甚至比券商的经纪人还要牛!

第一条安全线是面值 100 元,基本 100%到期不亏而且可以有少少利息吃。第二条安全线是到期收益率为正,保证持有到期不亏;第三条安全线是回售价,万一股市连续阴跌或上市公司踩钢丝摔下来发生了回售,也能保本。最后,如果实在不看好该转债,可设定到期年化为多少时再进入。一般来说,安全价格是到期收益为正>回售价>面值。1、安全重仓线,是第三道安全线。此时基本上,债性好的转债到期收益率为 6%、5%或者 4%;股性强的也基本进入面值了,此时不出手,对不起证监会。当然,在重仓之前,还是要先静心想一想该转债是否出现了不可挽回的事件,是否有违约的可能。如果答案是否定,那么显然是重仓甚至家杠杆之时。

2、安全加仓线,此为第二道安全线。为什么最后说加仓线,因为他比较灵活,不像建仓线和重仓线那么鲜明。但是,显然他也是很重要的。进入建仓线,只是初选成功,而且有时往往一触即回,而设定加仓线,往往是一个可以从容建仓的区间,尤其是大资金和分批量的。

加仓线在前面两条线之间,一般来说,是慢慢从零建仓到截止到重仓仓位之前的阶段,有可能是分期甚至跨年完成的。因投资者的资金,也是会有变化的,有套现的,有新近的,有了加仓线就比较从容。3、安全建仓线,此为第一道安全线在这个到期安全价格附近买,最差情况下是能够保本的。

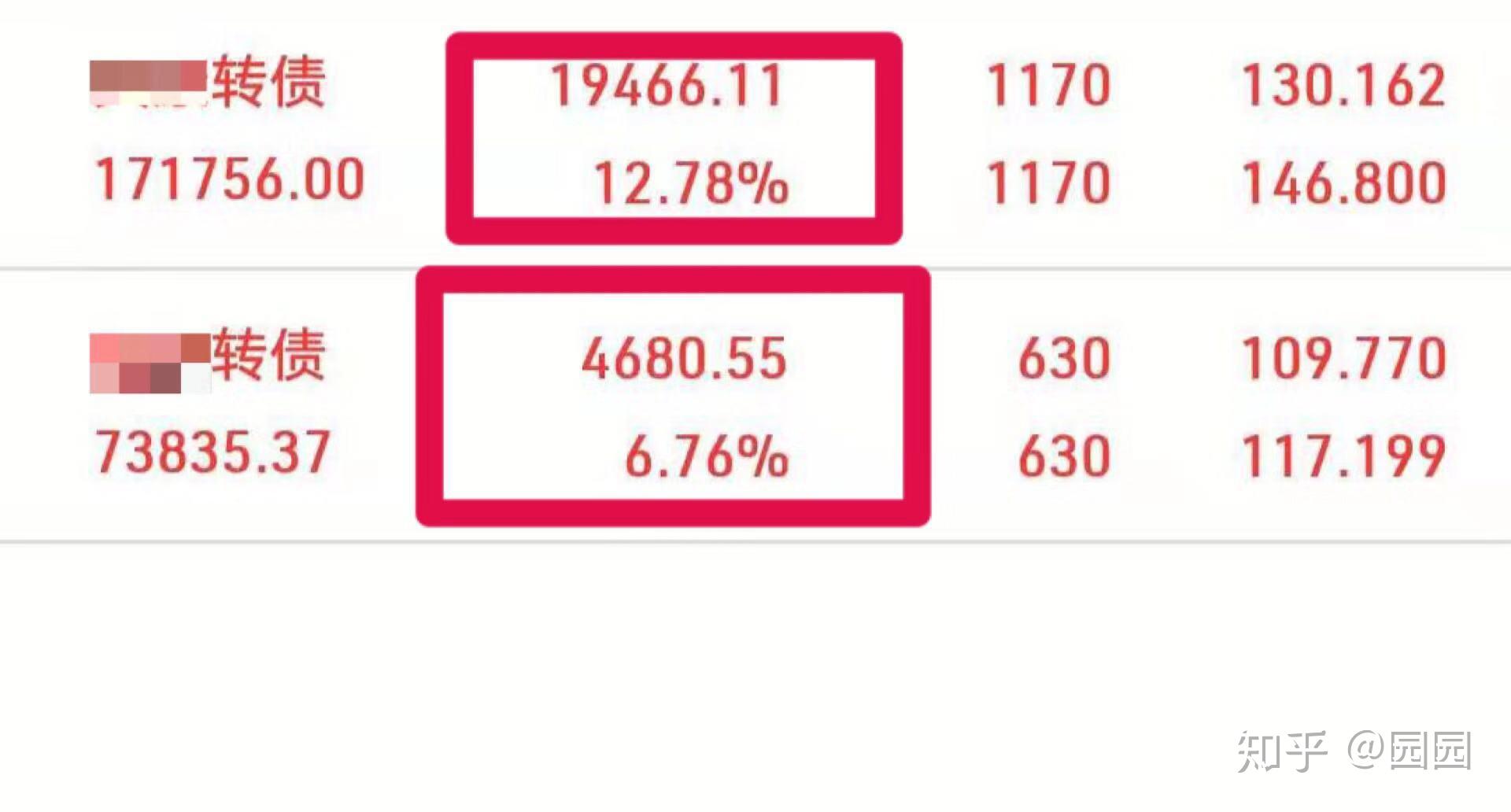

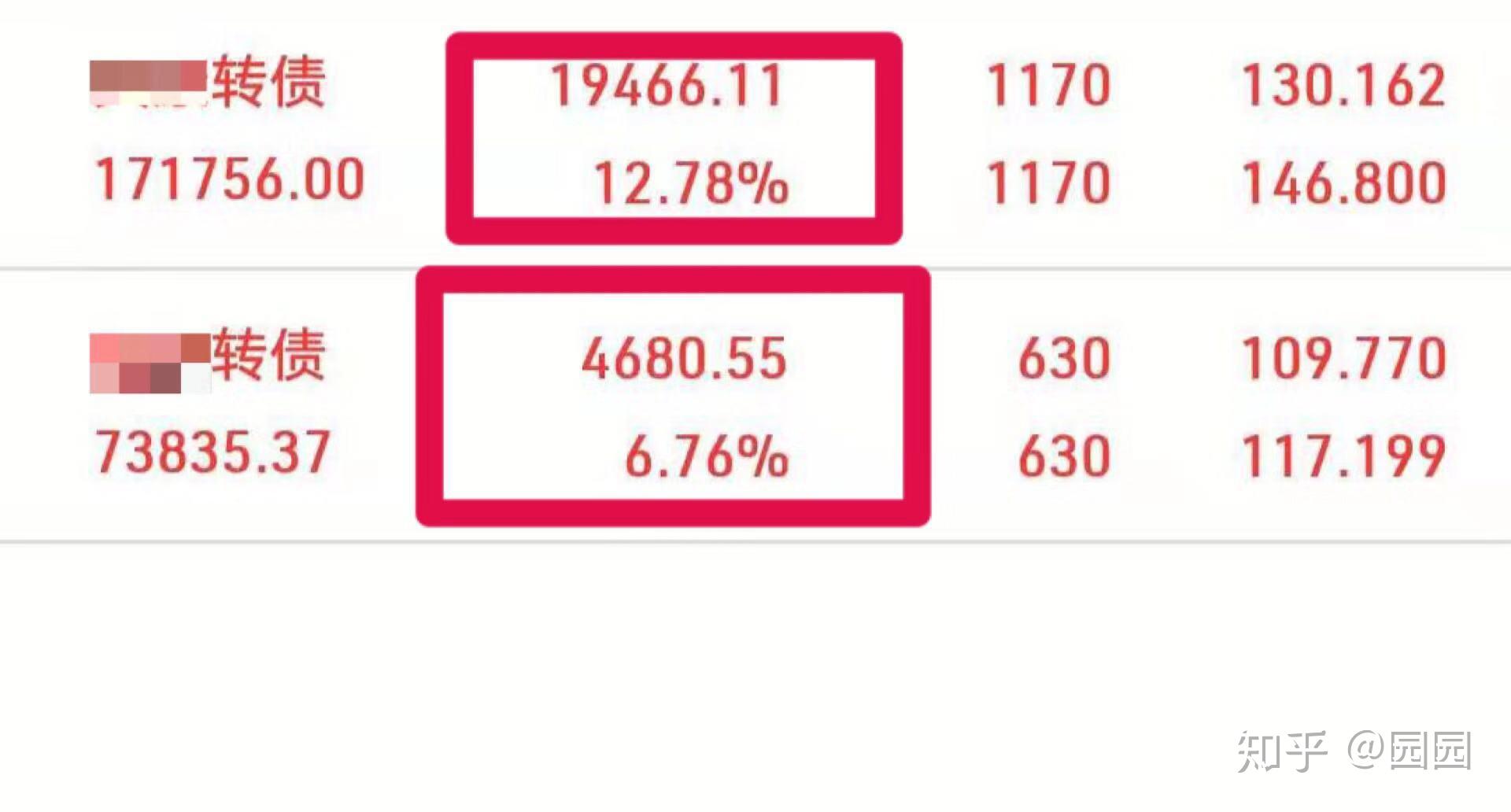

总而言之,对于偷懒的人买入法则是:好转债,在 110 以下就可以考虑建仓;坏转债,最好在到期年化 N%建仓,其次面值以下,起码在回售价以下;110 以上,出于安全最好不考虑,120 以上,基本和正股风险同步,除非做套利,不建议做安全长持。不晒收益会说我耍流氓,安道全老师的策略有些保守,根据我多年的经验,总结了一套既保本,同时收益又可观的方法。来看看我和学员买卖可转债的部分收益哈

[这篇文章教你怎么快速掌握可转债买卖] 相关文章推荐:

- 最新经典文章

- 热门经典文章

- 热门文章标签

全站搜索